小规模纳税人和一般纳税人的区别(官方解读)

来源:深圳市税务局 发布时间:2022-11-22 15:33:10

在线秒签 便捷安全

电子合同

电子合同

免费体验

在线生成 支持手写

电子签名

电子签名

免费体验

公章+合同章+法人章

电子印章

电子印章

免费体验

融合钉钉,安全签署

钉钉合同

钉钉合同

免费体验

一般纳税人和小规模纳税人的区别是什么?个体户就是小规模纳税人?大企业才能做一般纳税人?关于小规模纳税人、一般纳税人,很多纳税人分不清这两者的区别以及适用的政策,今天就来和大家好好介绍一下。

小规模纳税人和一般纳税人的标准

2018年5月1日起,增值税标准年应征增值税销售额在500万元及以下(包含500万元)的是小规模纳税人,500万元以上的为一般纳税人。

年应税销售额是指纳税人在连续不超过12个月或者四个季度的经营期内累计应征增值税销售额。

包括:

①纳税申报销售额

②稽查查补销售额

③纳税评估调整销售额

销售服务、无形资产或者不动产有扣除项目的纳税人,其应税行为年应税销售额按未扣除之前的销售额计算。

纳税人偶然发生的销售无形资产、转让不动产的销售额,不计入应税行为年应税销售额。

小规模纳税人和一般纳税人的区别

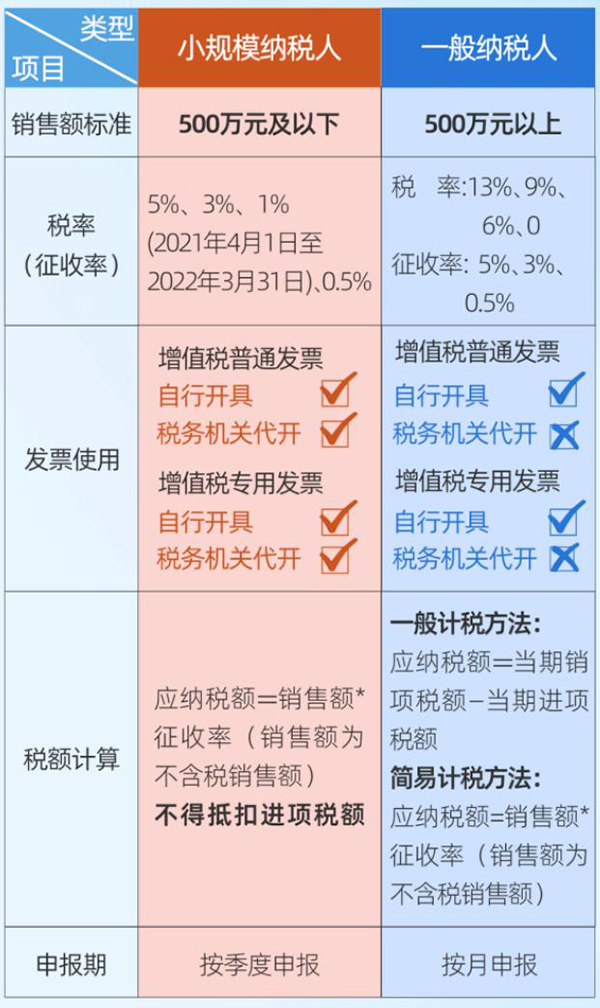

从上表可以看出,小规模纳税人和一般纳税人的区别主要在税率(征收率)、发票使用、税额计算、申报期四个方面。

小规模纳税人和一般纳税人的常见问题

1、小规模纳税人与一般纳税人之间能否互转

(1)小规模纳税人转为一般纳税人

a.增值税纳税人,年应征增值税销售额超过财政部、国家税务总局规定的小规模纳税人标准的,除另有规定外,应当向主管税务机关申请一般纳税人资格认定。

b.年应税销售额未超过规定标准的纳税人,会计核算健全,能够提供准确税务资料的,可以向主管税务机关办理一般纳税人登记。

会计核算健全,是指能够按照国家统一的会计制度规定设置账簿,根据合法、有效凭证核算。

(2)纳税人登记为一般纳税人后不得转为小规模纳税人,国家税务总局另有规定的除外。

2、小规模纳税人哪些情况下可以自行开具增值税专用发票

根据《国家税务总局关于增值税发票管理等有关事项的公告》(国家税务总局公告2019年第33号):

自2020年2月1日起,所有小规模纳税人(其他个人除外)均可以选择使用增值税发票管理系统自行开具增值税专用发票。

选择自行开具增值税专用发票的小规模纳税人,税务机关不再为其代开增值税专用发票。

3、小规模纳税人目前享受什么税收优惠

【延伸阅读:小规模2022年税收优惠政策】

增值税

自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税;适用3%预征率的预缴增值税项目,暂停预缴增值税。

(注:自2021年4月1日至2022年3月31日,增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。)

举个例子

一家制造业小规模纳税人,全部销售额均为销售货物,适用3%征收率。

预计2022年第四季度销售额90万元:

其中30万元下游企业要求开具专用发票,该公司可以针对30万元收入放弃免税、开具征收率为3%的增值税专用发票,按规定计算缴纳0.9万元增值税;

其他的60万元下游企业无特殊要求,其余的60万元销售收入,可以享受免征增值税政策,开具免税普通发票。

六税两费

自2022年1月1日至2024年12月31日,由省、自治区、直辖市人民政府根据本地区实际情况,以及宏观调控的需要,对增值税小规模纳税人、小型微利企业和个体工商户可以在50%的税额幅度内减征资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。